Với sự hỗ trợ mạnh từ dòng tiền, VN-Index đã vượt đỉnh lịch sử từng thiết lập năm 2022 - Ảnh: QUANG ĐỊNH

Nhiều công ty trong nhóm top thị phần như HSC, MAS, KIS... gần như đã cạn "room" cho vay. Nếu đà tăng của thị trường tiếp diễn, áp lực bổ sung vốn để mở rộng khả năng

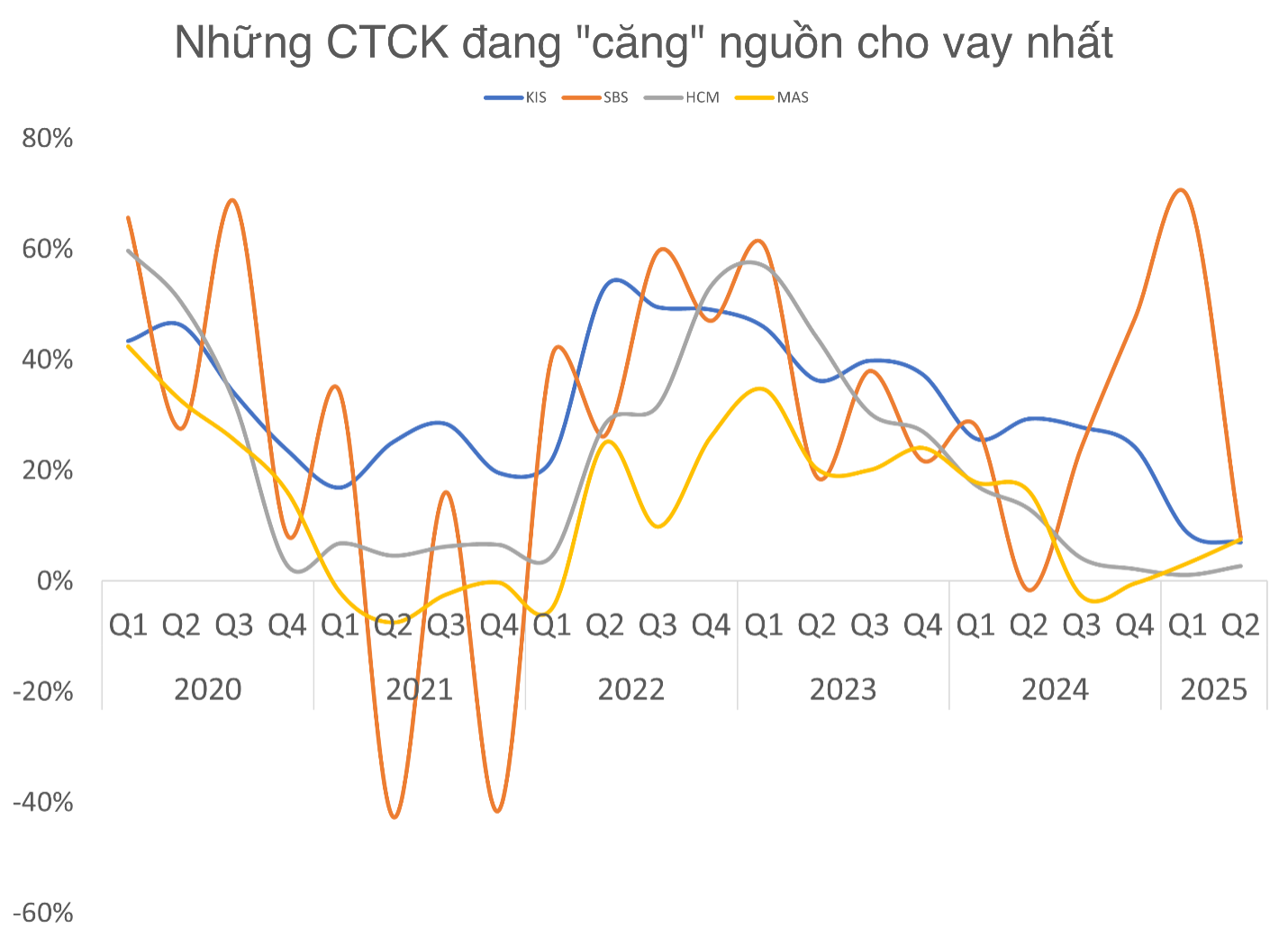

Đáng lưu ý, khi tỷ lệ này rơi xuống dưới 50% trong giai đoạn 2020-2021, thị trường đã bước vào giai đoạn tăng nóng và liên tục thu hẹp dư địa cho vay. Mức thấp nhất từng ghi nhận là gần 29% vào quý 2-2021, ngay trước khi VN-Index tạo đỉnh lịch sử.

Nhiều công ty trong top thị phần môi giới đã gần chạm giới hạn cho vay

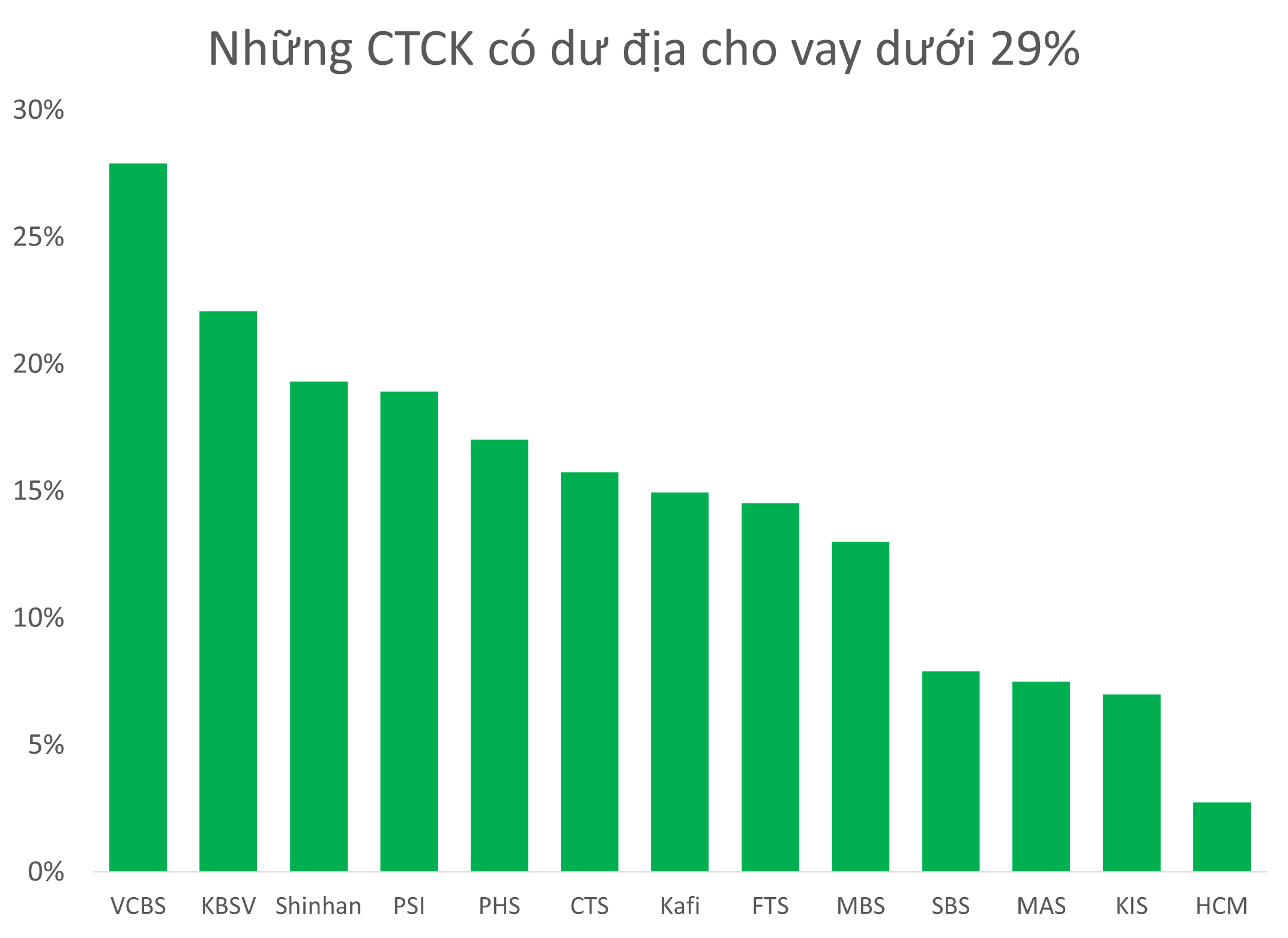

Hiện có hơn 10 công ty chứng khoán lớn nhỏ còn dư địa margin dưới 29%, trong đó có cả những tên tuổi trong nhóm top 10 thị phần môi giới như HSC, MBS, MAS, KIS, VCBS.

Hơn 10 công ty chứng khoán lớn nhỏ có dư địa margin dưới 29%

Trong nhóm này, HSC, MAS, KIS đặc biệt đáng chú ý khi dư địa cho vay gần như đã cạn kiệt.

Nổi bật nhất là Chứng khoán HSC (HCM) với nhiều quý giữ mức dư nợ quanh 20.000 tỉ đồng dù ban lãnh đạo HSC đặt mục tiêu cho vay 27.000 tỉ đồng trong năm 2025.

Trong khi phải chờ đợt tăng vốn mới sẽ được triển khai trong quý 3-2025, công ty đang bị bỏ lại phía sau trong cuộc đua quy mô dư nợ, khi hai đối thủ lớn là SSI và TCBS đã cùng nâng mức cho vay vượt 33.000 tỉ đồng.

HSC buộc phải xoay trục sang tự doanh, "bắt đáy" thêm hơn 1.400 tỉ đồng vào danh mục cổ phiếu trong quý 2-2025 nhằm duy trì hiệu quả.

Trong khi đó, 2 công ty chứng khoán tới từ Hàn Quốc là Mirae Asset Vietnam (MAS) và KIS Vietnam cũng đang gặp rào cản lớn về giới hạn cho vay. Nếu không sớm được bổ sung vốn mới từ công ty mẹ, nguy cơ mất thị phần vào tay các đối thủ trong nước đang được bơm vốn mạnh hoàn toàn hiện hữu.

Thị phần giao dịch của Chứng khoán Mirae Asset và KIS trên HOSE đã giảm xuống còn 3,5% và 3,13% trong quý vừa qua.

Trong bối cảnh thị trường tiếp tục hút dòng tiền, VN-Index cận kề đỉnh thời đại, nhu cầu margin sẽ tiếp tục tăng mạnh từ phía nhà đầu tư cá nhân. Điều này đồng nghĩa áp lực lên các công ty chứng khoán sẽ càng nặng nề nếu chưa kịp nâng cấp "bình chứa" vốn chủ sở hữu.

Thực tế từ quá khứ cho thấy giai đoạn căng margin thường gắn liền với các chu kỳ nóng của thị trường và nhà đầu tư cũng tỏ ra nhạy cảm với các dữ liệu nguồn cho vay của CTCK lớn.

Chứng khoán Việt Nam thiết lập mức cao kỷ lục mới, vượt đỉnh lịch sử năm 2022

Chứng khoán Việt Nam thiết lập mức cao kỷ lục mới, vượt đỉnh lịch sử năm 2022