Nguyễn Thanh Thúy

Email: thuy.2583402010009@vanlanguni.vn

ThS. Hoàng Hoa Sơn Trà (Tác giả liên hệ)

Email: tra.hhs@vlu.edu.vn

Khoa Tài chính Ngân hàng, Đại học Văn Lang

69/68 đường Đặng Thuỳ Trâm, phường Bình Lợi Trung, TP. Hồ Chí Minh

TS. Lưu Quốc Phong

Trường Kinh tế - Luật và Quản lý nhà nước, Đại học UEH

Email: phonglq@ueh.edu.vn

Tóm tắt

Nghiên cứu nhằm xác định các nhân tố tác động đến cấu trúc vốn của các doanh nghiệp vật liệu xây dựng. Từ dữ liệu bảng của 35 doanh nghiệp vật liệu xây dựng niêm yết trên sàn chứng khoán Việt Nam giai đoạn 2018-2023, bằng phương pháp ước lượng tác động cố định FEM với mô hình bình phương tối thiểu tổng quát FGLS, nghiên cứu phát hiện tốc độ tăng trưởng của doanh nghiệp, cấu trúc tài sản (thể hiện qua tài sản cố định hữu hình) và tuổi của doanh nghiệp có tác động tích cực đến cấu trúc vốn của doanh nghiệp. Khả năng sinh lợi, quy mô doanh nghiệp, tỷ lệ thanh khoản ngắn hạn và lá chắn thuế khấu hao lại có tác động tiêu cực đến cấu trúc vốn của doanh nghiệp. Qua đó, nhóm tác giả đưa ra những khuyến nghị nhằm giúp các doanh nghiệp ngành vật liệu xây dựng niêm yết trên thị trường chứng khoán Việt Nam lựa chọn cấu trúc vốn phù hợp.

Từ khóa: Ngành vật liệu xây dựng, cấu trúc vốn, nhân tố ảnh hưởng, Việt Nam

Summary

This study aims to identify the factors affecting the capital structure of construction material enterprises. Using panel data from 35 listed construction material firms on the Vietnamese stock market during the period 2018-2023 and employing the Fixed Effects Model (FEM) with Feasible Generalized Least Squares (FGLS), the study indicates that firm growth, asset structure (represented by tangible fixed assets), and firm age exert a positive impact on capital structure. In contrast, profitability, firm size, the short-term liquidity ratio, and the depreciation tax shield have adverse effects on firms’ capital structures. Based on these findings, the authors propose recommendations to help the listed construction material enterprises in Viet Nam select an appropriate capital structure.

Keywords: Construction materials industry, capital structure, influencing factors, Viet Nam

GIỚI THIỆU

Vật liệu xây dựng (VLXD) là tất cả sản phẩm dùng để xây dựng, hoàn thiện và cải tạo công trình, bao gồm cả nguyên liệu cơ bản (xi măng, sắt thép, kính, gạch, đá) và thiết bị hoàn thiện (thiết bị vệ sinh, nhà bếp, hệ thống kỹ thuật xây dựng). Theo Quyết định 27/2018/QĐ-TTg, “Ngành Vật liệu xây dựng” không phải là một ngành cấp 1 riêng, mà là tập hợp nhiều phân ngành nằm trong 3 nhóm khai khoáng (mã 0810, 0899), Công nghiệp chế biến- chế tạo (mã 2310, 2392, 2394, 2395, 2396, 2399) và Bán buôn - bán lẻ (mã 4663, 4752). Theo ICB (Industry Classification Benchmark), hệ thống phân ngành phát triển bởi Dow Jones và FTSE, VLXD thuộc ngành Xây dựng và vật liệu (Sector: Construction & Materials - mã 2300), nhóm ngành Vật liệu và thiết bị xây dựng - hoàn thiện (Subsector: Building Materials & Fixtures - 2353).

Ngành VLXD là một trong các ngành nền tảng của nền kinh tế, là đầu vào của xây dựng - hạ tầng - bất động sản, đóng góp trực tiếp vào tổng sản phẩm nội địa (GDP), tạo việc làm và nguồn thu ngân sách lớn, tác động lan tỏa tới nhiều ngành khác (công nghiệp, thương mại, logistics, bất động sản), đóng vai trò then chốt trong ổn định vĩ mô và phát triển bền vững. Theo Sơn (2024), trong giai đoạn 2018-2023, nhóm ngành công nghiệp và xây dựng đóng góp vào GDP Việt Nam ổn định từ 36,54%-38,26% ngay khi GDP tăng ở mức cao trước và sau dịch (7-8% năm 2018, 2019, 2022) hay trong thời gian xảy ra dịch (khoảng 2,5-2,9%). Vì vậy, năng lực tài chính các doanh nghiệp ngành công nghiệp & xây dựng nói chung, VLXD nói riêng luôn được nhà đầu tư, cơ quan quản lý nhà nước và các bên liên quan theo dõi phân tích. Đó là cơ sở để nhóm tác giả nghiên cứu xác định, đo lường mức độ tác động của các nhân tố đến cấu trúc vốn (TLEV) ngành VLXD, nhằm đưa ra các hàm ý chính sách, giải pháp cho cho doanh nghiệp VLXD và Nhà nước

CƠ SỞ LÝ THUYẾT VÀ PHƯƠNG PHÁP NGHIÊN CỨU

Cơ sở lý thuyết

Lý thuyết về cấu trúc vốn, bắt nguồn từ nghiên cứu của Modigliani và Miller (1958), kết luận cấu trúc vốn ảnh hưởng đến giá trị của doanh nghiệp thông qua sự kết hợp của nợ, vốn chủ sở hữu. Nói cách khác, việc sử dụng vốn vay sẽ làm tăng giá trị của doanh nghiệp, đồng thời chi phí lãi vay sẽ được khấu trừ trực tiếp vào số tiền nộp thuế và như vậy, số tiền nộp thuế sẽ ít hơn so với các doanh nghiệp sử dụng vốn vay.

Lý thuyết đánh đổi cấu trúc vốn cho rằng, khi doanh nghiệp vay nợ nhiều, lá chắn thuế tăng lên nhưng cũng làm gia tăng rủi ro phá sản, dẫn đến chi phí tài chính cao hơn. Do vậy, mục tiêu của doanh nghiệp là tìm ra tỷ lệ nợ tối ưu nhằm tối đa hóa giá trị doanh nghiệp, đồng thời cân bằng được lợi ích từ lá chắn thuế và chi phí bổ sung do rủi ro tài chính mang lại.

Lý thuyết phân hạng cho rằng, các nhà quản lý thường nắm rõ thông tin về tiềm năng tăng trưởng, rủi ro và giá trị của doanh nghiệp hơn so với các nhà đầu tư bên ngoài. Vì vậy, họ có khả năng đánh giá chính xác hơn về khả năng sinh lợi của các dự án trong tương lai. Do đó, nếu các dự án có triển vọng tăng trưởng tốt và mang lại lợi nhuận cao, nhà quản lý sẽ ưu tiên sử dụng nguồn vốn từ lợi nhuận giữ lại để tránh chia sẻ lợi nhuận với cổ đông mới hoặc phát sinh chi phí từ việc phát hành cổ phiếu mới. Đồng thời, chi phí sử dụng các nguồn vốn từ bên ngoài cũng thường cao hơn (Myers, 1984).

Lý thuyết chi phí đại diện đề cập đến mâu thuẫn lợi ích giữa cổ đông và nhà quản lý. Nếu không được giải quyết, những mâu thuẫn này có thể gây thiệt hại nghiêm trọng đến lợi nhuận của doanh nghiệp. Vì vậy, cấu trúc vốn có thể được sử dụng như một công cụ quản trị hiệu quả để giảm thiểu những chi phí này.

Phát triển giả thuyết nghiên cứu

Trên thế giới và tại Việt Nam đã có nhiều nghiên cứu phân tích các yếu tố ảnh hưởng tới cấu trúc vốn (TLEV) ở cả quy mô toàn bộ doanh nghiệp niêm yết trên thị trường chứng khoán (đa ngành) hoặc theo các ngành khác nhau. Nghiên cứu này lược khảo các nghiên cứu ngành Xây dựng (ngành đầu ra trực tiếp của ngành VLXD) tại Việt Nam trong giai đoạn 2011-2024 (Hiếu, 2011; Thu, 2024; Hường, 2020) và các nghiên cứu đa ngành, hoặc cho nhóm doanh nghiệp nhỏ và vừa tại Việt Nam, Mỹ (bảng 1). Nhóm tác giả kỳ vọng chiều tác động của 7 nhân tố ảnh hưởng cấu trúc vốn (7 giả thiết nghiên cứu) nhất quán của các nghiên cứu trước của ngành Xây dựng tại Việt Nam.

Bảng 1: Lược khảo các yếu tố và chiều tác động các yếu tố lên cấu trúc vốn

|

Giả thiết |

Ký hiệu |

Cách tính |

Nghiên cứu |

|

|---|---|---|---|---|

|

Biến phụ thuộc |

Cấu trúc vốn của DN |

TLEV |

Tổng nợ/ Tổng tài sản |

|

|

H1

|

Tồn tại tác động đồng biến giữa Tốc độ tăng trưởng trưởng với Cấu trúc vốn của DN.

|

GR |

Tốc độ tăng trưởng doanh thu |

Cùng chiều: Myers và Majluf (1984), Titman và Wessels (1988), Nguyen và Ramachandran (2006), Hiếu (2011), Thu (2024), Hường (2020) |

|

H2 |

Tồn tại tác động nghịch biến giữa Khả năng sinh lợi với Cấu trúc vốn của DN.

|

BEP

|

Lợi nhuận trước thuế và trước lãi vay/Tổng tài sản |

Cùng chiều: Titman và Wessels (1988), Thu (2024) Ngược chiều: Nguyen và Ramachandran (2006) |

|

H3 |

Tồn tại tác động đồng biến giữa Cấu trúc tài sản với Cấu trúc vốn của DN.

|

TANG

|

Tài sản cố định hữu hình/Tổng tài sản |

Cùng chiều: Titman và Wessels (1988) Ngược chiều: Thu (2024), Hường (2020) |

|

H4 |

Tồn tại tác động nghịch biến giữa Quy mô DN với Cấu trúc vốn của DN.

|

SIZE |

Ln (Tài sản) |

Cùng chiều: Myers và Majluf (1984), Nguyen (2016) Ngược chiều: Thu (2024), Hiếu (2011), Hường (2020) |

|

H5 |

Tồn tại tác động nghịch biến giữa Tỷ lệ thanh khoản ngắn hạn với Cấu trúc vốn của DN.

|

LIQ

|

Tài sản ngắn hạn/Nợ ngắn hạn |

Ngược chiều: Modigliani & Miller (1958), Myers và Majluf (1984), Nguyen (2016), Thu (2024), Hiếu (2011) |

|

H6 |

Tồn tại tác động nghịch biến giữa Lá chắn thuế khấu hao với Cấu trúc vốn của DN.

|

NDTS

|

Khấu hao/Tổng tài sản |

Cùng chiều: Chang (2014) Ngược chiều: Nguyen (2016), Hường (2020) |

|

H7 |

Tồn tại tác động đồng biến giữa Tuổi DN với Cấu trúc vốn của DN.

|

AGE

|

Năm khảo sát - Năm thành lập DN |

Cùng chiều: Myer (1977), Myers và Majluf (1984), Thu (2024), Nguyen và Ramachandran (2006) Ngược chiều: Titman và Wessels (1988) |

Nguồn: Nhóm tác giả tổng hợp

Mô hình nghiên cứu

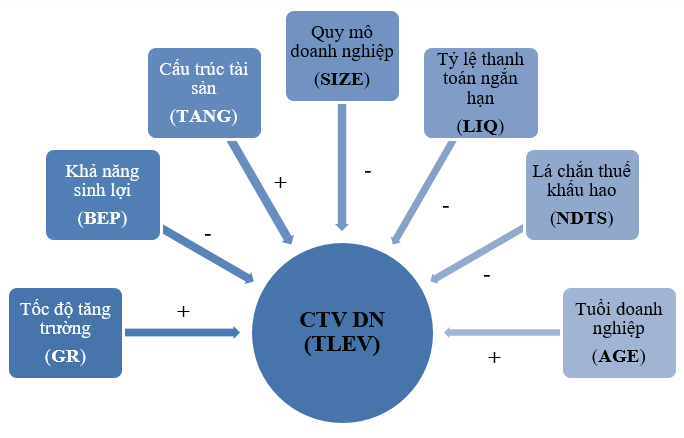

Từ lý thuyết và lược khảo các nghiên cứu (Bảng 1), nhóm tác giả đề xuất mô hình sau:

Hình: Mô hình nghiên cứu đề xuất

Nguồn: Nhóm tác giả đề xuất

Mô hình được viết dưới dạng như sau:

TLEVi,t = β0 + β1.GRi,t + β2.BEPi,t + β3.TANGi,t + β4.SIZEi,t + β5.LIQi,t +

β6.NDTSi,t + β7.AGEi,t + uit

Phương pháp nghiên cứu

Nhóm tác giả sử dụng phương pháp hồi quy để đánh giá mức độ tác động của các nhân tố đến TLEV của doanh nghiệp VLXD giai đoạn 2018-2023.

Dữ liệu nghiên cứu là dữ liệu bảng được thu thập từ Vietstock (đã được nhóm tác giả đối chiếu với báo cáo tài chính công bố website của DN), trong 6 kỳ quan sát (theo năm) từ 2018 đến 2023 của 35 doanh nghiệp trên Sở Giao dịch Chứng khoán TP. Hồ Chí Minh - HOSE (9), Sở Giao dịch Chứng khoán Hà Nội - HNX (9) và Sàn Giao dịch Chứng khoán các công ty đại chúng chưa niêm yết - UPCOM (24), thuộc mã ngành 2353 theo ICB. Cách tính từng biến được trình bày cụ thể trong Bảng 1.

Sau khi chọn mô hình hồi quy phù hợp cho dữ liệu bảng (bình phương tối thiểu - POLS, hồi quy tác động cố định - FEM và hồi quy tác động ngẫu nhiên - REM), nhóm tác giả thực hiện các bước kiểm tra thông qua đa cộng tuyến (VIF), phương sai thay đổi (White’s Test) và tự tương quan (Wooldridge). Khi phát hiện lỗi, mô hình hồi quy sai số chuẩn mạnh (Robust test) và mô hình bình phương tối thiểu tổng quát (FGLS) được áp dụng để xử lý.

KẾT QUẢ NGHIÊN CỨU

Thống kê mô tả và hệ số tương quan

Bảng 2 trình bày kết quả phân tích thống kê mô tả bao gồm 1 biến phụ thuộc và 7 biến độc lập, số lượng quan sát 210 với mỗi biến.

Bảng 2: Thống kê mô tả các biến

|

Biến |

Trung bình |

Nhỏ nhất |

Lớn nhất |

Độ lệch chuẩn |

|---|---|---|---|---|

|

GR |

0,0406614 |

-0,9192 |

3,4783 |

0,4047 |

|

BEP |

0,0218986 |

-0,7334 |

0,2947 |

0,1116 |

|

TANG |

0,27983 |

0,0004 |

0,8825 |

0,2542 |

|

SIZE |

13,44467 |

10,36281 |

16,94725 |

1,5245 |

|

LIQ |

1,580888 |

0,0388 |

6,5717 |

1,3201 |

|

NDTS |

0,5946714 |

0,0048 |

2,885 |

0,5616 |

|

AGE |

16,04286 |

8 |

31 |

4,2351 |

|

TLEV |

0,5610238 |

0,1123 |

6,1337 |

0,4850 |

Nguồn: Kết quả nghiên cứu (Stata 17)

Bảng 3 cho thấy được các biến không có sự liên kết chặt chẽ. Hệ số sig giữa từng biến độc lập với biến phụ thuộc TLEV đều có ý nghĩa (p

Bảng 3: Hệ số tương quan các biến

|

|

GR |

BEP |

TANG |

SIZE |

LIQ |

NDTS |

AGE |

TLEV |

|---|---|---|---|---|---|---|---|---|

|

GR |

1,0000 |

|

|

|

|

|

|

|

|

Sig |

|

|

|

|

|

|

|

|

|

BEP |

-0,0736 |

1,0000 |

|

|

|

|

|

|

|

Sig |

0,2881 |

|

|

|

|

|

|

|

|

TANG |

0,0303 |

-0,1971 |

1,0000 |

|

|

|

|

|

|

Sig |

0,6623 |

0,0041 |

|

|

|

|

|

|

|

SIZE |

0,0590 |

-0,0383 |

0,1663 |

1,0000 |

|

|

|

|

|

Sig |

0,3949 |

0,5809 |

0,0158 |

|

|

|

|

|

|

LIQ |

-0,0659 |

-0,0659 |

-0,4675 |

-0,4714 |

1,0000 |

|

|

|

|

Sig |

0,3418 |

0,0000 |

0,0000 |

0,0000 |

|

|

|

|

|

NDTS |

-0,0900 |

-0,0104 |

0,5507 |

-0,2266 |

-0,0837 |

1,0000 |

|

|

|

Sig |

0,1941 |

0,8806 |

0,0000 |

0,0009 |

0,2271 |

|

|

|

|

AGE |

-0,0092 |

0,1264 |

-0,2083 |

-0,0102 |

-0,0195 |

0,0832 |

1,0000 |

|

|

Sig |

0,8948 |

0,0675 |

0,0024 |

0,8833 |

0,7784 |

0,2297 |

|

|

|

TLEV |

0,2242 |

-0,6821 |

0,1946 |

0,1361 |

-0,4300 |

-0,0742 |

0,1517 |

1,0000 |

|

Sig |

0,0011 |

0,0000 |

0,0046 |

0,0489 |

0,0000 |

0,2842 |

0,0280 |

|

Nguồn: Kết quả nghiên cứu (Stata 17)

Kết quả hồi quy POLS, FEM, REM

Theo kết quả hồi quy từ Bảng 4, các biến như GR, BEP, TANG, NDTS, AGE đều có ý nghĩa thống kê trong cả 3 mô hình hồi quy là POLS, FEM và REM. Mô hình POLS, REM, FEM lần lượt có khả năng giải thích được 60,78% và 61,36%, 50,98% (R ssquare within cho FEM) thay đổi cấu trúc vốn của các doanh nghiệp VLXD niêm yết tại Việt Nam trong giai đoạn 2018-2023.

Bảng 4: Kết quả hồi quy POLS, FEM, REM

|

Mô hình |

REM |

POOL OLS |

FEM |

|

Giá trị |

P-value |

P-value |

P-value |

|

GR |

0,000 |

0,001 |

0,000 |

|

BEP |

0,000 |

0,000 |

0,000 |

|

TANG |

0,008 |

0,018 |

0,017 |

|

SIZE |

0,124 |

0,251 |

0,000 |

|

LIQ |

0,020 |

0,001 |

0,203 |

|

NDTS |

0,004 |

0,001 |

0,006 |

|

AGE |

0,000 |

0,000 |

0,000 |

|

Hằng số |

0,060 |

0,058 |

0,000 |

|

R-square |

0,6136 |

0,6009 |

0,0626 |

Nguồn: Kết quả nghiên cứu (Stata 17)

Kiểm định các khuyết tật và tìm ra mô hình phù hợp

Kiểm định Breusch and Pagan, F-test, Hausman lần lượt đều có P

Bảng 5: Kiểm định lựa chọn mô hình phù hợp

|

Kiểm định lựa chọn giữa 2 mô hình POLS và FEM |

|

|

H0: Không có hiệu ứng cố định |

|

|

F test |

|

|

F(34, 168) |

4,05 |

|

Prob > F |

0,0000 |

|

Kiểm định lựa chọn giữa 2 mô hình POLS và FEM |

|

|

H0: Không có hiệu ứng ngẫu nhiên |

|

|

Breusch - Pagan Multiplier |

|

|

Chibar2(01) |

22,39 |

|

Prob > Chibar2 |

0,0000 |

|

Kiểm định lựa chọn giữa 2 mô hình REM và FEM |

|

|

H0: Mô hình REM là phù hợp |

|

|

Hausman test (FEM - REM) |

|

|

Chi2(7) |

30,17 |

|

Prob > Chi2 |

0,0001 |

Nguồn: Kết quả nghiên cứu (Stata 17)

Kết quả kiểm định đa cộng tuyến và tự tương quan và phương sai thay đổi

Kết quả Bảng 6 cho thấy mô hình có hiện tượng đa cộng tuyến trong mức chấp nhận (1/VIF > 0,1), nhưng bị hiện tượng tự tương quan (kiểm định Wooldrige p = 0,000

Bảng 6: Kiểm định đa cộng tuyến và tự tương quan và phương sai thay đổi

|

Kiểm tra đa cộng tuyến của FEM |

||||

|

H0: Không có hiện tượng đa cộng tuyến. |

||||

|

Biến số |

VIF |

SQRT VIF |

1/VIF |

R-Squared |

|

GR |

1,02 |

1,01 |

0,9787 |

0,0213 |

|

BEP |

1,15 |

1,07 |

0,8675 |

0,1325 |

|

TANG |

2,29 |

1,51 |

0,4361 |

0,5639 |

|

SIZE |

1,48 |

1,22 |

0,6763 |

0,3237 |

|

LIQ |

1,80 |

1,34 |

0,5553 |

0,4447 |

|

NDTS |

1,88 |

1,37 |

0,5307 |

0,4693 |

|

AGE |

1,18 |

1,08 |

0,8497 |

0,1503 |

|

VIF trung bình |

1,54 |

|||

|

Kiểm tra hiện tượng phương sai thay đổi của FEM |

|

|

H0: Phương sai của sai số là đồng nhất giữa các biến độc lập. |

|

|

Modified Wald test |

|

|

Chi2(35) |

23279,64 |

|

Prob > Chi2 |

0,0000 |

|

Kiểm tra hiện tượng tự tương quan của FEM |

|

|

H0: Không có hiện tượng tự tương quan. |

|

|

Wooldrige Wald test |

|

|

F (1, 34) |

25,763 |

|

Prob > F |

0,0000 |

Nguồn: Kết quả nghiên cứu (Stata 17)

Khắc phục các khuyết tật của mô hình FEM

Hai phương pháp khắc phục khuyết tật là ước lượng hệ số hồi quy theo FEM kèm Robust test và FEM kèm sai số chuẩn Robust theo cụm để có hệ số hồi quy chuẩn mạnh lại cho kết quả hầu hết các biến độc lập lại không còn ý nghĩa thống kê, trừ BEP (Bảng 7).

Bảng 7: Kết quả ước lượng hệ số hồi quy với sai số chuẩn mạnh

|

Cấu trúc vốn (TLEV) |

FEM với sai số chuẩn mạnh |

Cluster-Robust Standard Errors |

||

|

Hệ số beta theo sai số chuẩn mạnh |

P-value |

Hệ số beta theo sai số chuẩn mạnh theo cụm |

P-value |

|

|

GR |

0,1956214 |

0,057 |

0,1938716 |

0,059 |

|

BEP |

-2,172672 |

0,000 |

-2,169483 |

0,000 |

|

TANG |

0,9272256 |

0,290 |

0,923579 |

0,294 |

|

SIZE |

-0,5383576 |

0,201 |

-0,5279421 |

0,213 |

|

LIQ |

-0,0550795 |

0,149 |

-0,0585818 |

0,124 |

|

NDTS |

-0,4008707 |

0,177 |

-0,3871156 |

0,196 |

|

AGE |

0,0506687 |

0,214 |

0,0491497 |

0,231 |

|

Hằng số |

7,091772 |

0,165 |

6,977501 |

0,175 |

|

R2 |

0,5048 |

0,5048 |

||

Nguồn: Kết quả nghiên cứu (Stata 17)

Khắc phục các khuyết tật của mô hình bằng phương pháp FGLS (Wald chi2(7) = 903.44 với Prob > F = 0.0000), mô hình có ý nghĩa thống kê chung ở mức 1%, 7 biến độc lập là GR, BEP, TANG, SIZE, LIQ, NDTS, AGE tác động lên biến phụ thuộc TLEV và chiều tác động như kỳ vọng.

Bảng 8: Kết quả ước lượng hệ số hồi quy với sai số chuẩn mạnh

|

Cấu trúc vốn (TLEV) |

FGLS |

|

|

Hệ số beta theo sai số chuẩn mạnh |

P-value |

|

|

GR |

0,0779941 |

0,017 |

|

BEP |

-1,660469 |

0,000 |

|

TANG |

0,3229269 |

0,000 |

|

SIZE |

-0,0183864 |

0,011 |

|

LIQ |

-0,0836413 |

0,000 |

|

NDTS |

-0,2126258 |

0,000 |

|

AGE |

0,0189953 |

0,000 |

|

Hằng số |

0,6912753 |

0,000 |

|

Wald chi2(7) |

903,44 |

|

|

Prob > F |

0,0000 |

|

Nguồn: Kết quả nghiên cứu (Stata 17)

Mô hình hồi quy có kết quả như sau:

TLEVi,t = 0,6912753 + 0,0779941.GRi,t + -1,660469.BEPi,t + 0,3229269.TANGi,t - 0,0183864.SIZEi,t - 0,0836413.LIQi,t - 0,2126258.NDTSi,t + 0,0189953.AGEi,t + uit

KẾT LUẬN VÀ KHUYẾN NGHỊ

Kết luận

Kết quả nghiên cứu khẳng định 7 yếu tố tác động đến Cấu trúc vốn (TLEV) của các doanh nghiệp ngành VLXD giai đoạn 2018-2023, gồm 3 yếu tố tác động cùng chiều là Tốc độ tăng trưởng (GR), Cấu trúc tài sản (TANG), Tuổi DN (AGE); và 4 yếu tố tác động ngược chiều là Quy mô DN (SIZE), Tỷ lệ thanh khoản ngắn hạn (LIQ), Lá chắn thuế khấu hao (NDTS), Khả năng sinh lợi (BEP). Kết quả này phù hợp với kỳ vọng và ủng hộ thực nghiệm cho các lý thuyết, thống nhất với kết quả nghiên cứu CTV doanh nghiệp ngành VLXD đã thực hiện.

Khuyến nghị

Đối với doanh nghiệp vật liệu xây dựng

Một là, cần kiểm soát tỷ lệ vay một cách hợp lý để đủ nguồn tài trợ cho các dự án có hiệu quả cao, đồng thời tránh rủi ro phá sản khi doanh nghiệp mở rộng sản xuất, đầu tư vào các dự án mới, tăng sử dụng nợ vay.

Hai là, tối ưu hóa việc sử dụng tài sản hiện có để tạo ra dòng tiền, tận dụng lá chắn thuế, xây dựng chiến lược đầu tư tài sản dài hạn hợp lý, khai thác khả năng vay thế chấp.

Ba là, doanh nghiệp VLXD có quy mô càng lớn và có nhiều tài sản thanh khoản càng ít sử dụng nợ vay. Vì vậy, cần duy trì tỷ lệ thanh khoản ngắn hạn ở mức phù hợp để đảm bảo khả năng thanh toán nhưng không lãng phí vốn tiền mặt; đồng thời cần tận dụng lợi thế về uy tín và khả năng tiếp cận các kênh huy động vốn khác ngoài nợ vay.

Đối với Nhà nước

Một là, thực hiện chính sách hỗ trợ doanh nghiệp VLXD mở rộng quy mô như ưu đãi thuế, mở rộng tiếp cận các nguồn vốn vay ưu đãi, đặc biệt là cho các doanh nghiệp mới thành lập hoặc các dự án đầu tư vào công nghệ mới, kích thích nhu cầu xây dựng thông qua đầu tư công.

Hai là, đa dạng hóa nguồn vốn cho doanh nghiệp VLXD bằng các chính sách khuyến khích các doanh nghiệp niêm yết trên sàn chứng khoán và tạo điều kiện sự ra đời và phát triển của các quỹ đầu tư mạo hiểm, quỹ đầu tư chuyên về ngành VLXD.

Tài liệu tham khảo:

1. Chang, X., Dasgupta, S., & Hilary, G. (2009). The effect of auditor quality on financing decisions. The Accounting Review, 84(4), 1085-1117.

2. Hiếu, N.V. (2011). Các nhân tố ảnh hưởng đến cấu trúc vốn của các doanh nghiệp ngành xây dựng niêm yết trên thị trường chứng khoán Việt Nam. Luận văn thạc sĩ). Trường Đại học Kinh tế Thành phố Hồ Chí Minh.

3. Hường, Đ. T. (2020). Ảnh hưởng của mức độ nợ trong cấu trúc vốn đến hiệu quả hoạt động của các công ty ngành xây dựng Việt Nam. Luận văn thạc sĩ, Trường Đại học Kinh tế Thành phố Hồ Chí Minh.

4. Modigliani, F., & Miller, M. H. (1958). The cost of capital, corporation finance and the theory of investment. The American Economic Review, 48(3), 261-297.

5. Myers, S. C., & Majluf, N. S. (1984). Corporate financing and investment decisions when firms have information that investors do not have. Journal of Financial Economics, 13(2), 187-221.

6. Myers, S. C. (1984). The capital structure puzzle. Journal of Finance, 39(3), 575-592.

7. Nguyên, L. T. M. (2016). Các yếu tố tác động đến cấu trúc vốn: Một nghiên cứu trong ngành Xi măng Việt Nam. Tạp chí Khoa học Đại học Văn Hiến, 4(3), 30-7.

8. Nguyen, T. D. K., & Ramachandran, N. (2006). Capital structure in small and medium-sized enterprises: the case of Vietnam. ASEAN Economic Bulletin, 192-211.

9. Sơn, Đ. V., Công, P.T., và Dung, L.T. (2024). Kinh tế Việt Nam giai đoạn 2018-2023: Thực trạng và triển vọng. Tạp chí Khoa học Thương mại, 189.1Deco.12, 3-21.

10. Titman, S., & Wessels, R. (1988). The determinants of capital structure choice. The Journal of Finance, 43(1), 1-19.

11. Thu, N. T. N. (2024). Tác động của các nhân tố đến cấu trúc vốn của các công ty xây dựng niêm yết tại Việt Nam. Luận văn thạc sĩ, Trường Đại học Kinh tế Thành phố Hồ Chí Minh.

| Ngày nhận bài: 12/8/2025; Ngày hoàn thiện biên tập: 21/8/2025; Ngày duyệt đăng: 22/8/2025 |